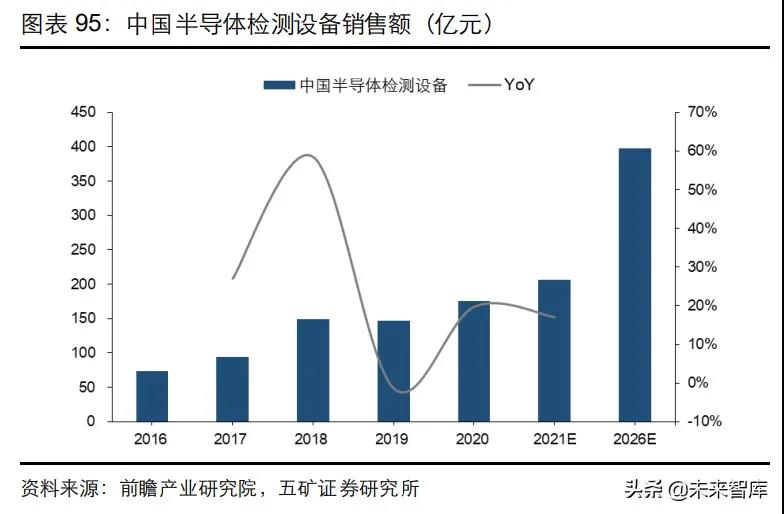

2018 年中国半导体后道测试设备中,测试机、探针台和分选机占比分别为 63.1%、15.2%和 17.4%。根据应用领域的不同,测试机主要包括 SOC 测试机、存储测试机、 模拟测试机、数字测试机等,占比分别为 14.8%、27.6%、7.6%和 8.0%。

目前全球先进测试设备制造技术基本掌握在美国、日本等厂商手中。2020 年全球前道量测设 备厂商中,科磊排名第一,占比 58%;应用材料排名第二,占比 12%;国内从事前道量测设 备的厂商主要有精测电子(子公司上海精测)、赛腾股份(收购 Optima)、上海睿励(中微公司持股 20.45%,第一大股东)、中科飞测、东方晶源等。后道测试机厂商中,爱德万、泰瑞达和科休基本垄断了市场,占比分别为 50%、40%和 8%,主要生产中高端设备,效率和稳定性较好,国内测试机厂商有长川科技、华峰测控、联动科技等,以生产大功率测试机、模 拟/数模混合测试机为主,主要用于分立器件、电源 IC 等产品,其中华峰测控在中国模拟测 试机领域市占率约 60%。

在全球探针台领域,东京精密占比 46%,排名第一;东京电子占比 27%,排名第二,二者合 计占比 73%,其余厂商主要有中国台湾旺矽、惠特、深圳矽电、长川科技、中电科 45 所等。中国大陆探针台市场,东京精密和东京电子依然占据最大份额,合计占比 58%。在分选机领 域,爱德万、科休、爱普生合计市占率约 60%,国内企业主要有长川科技、上海中艺等。

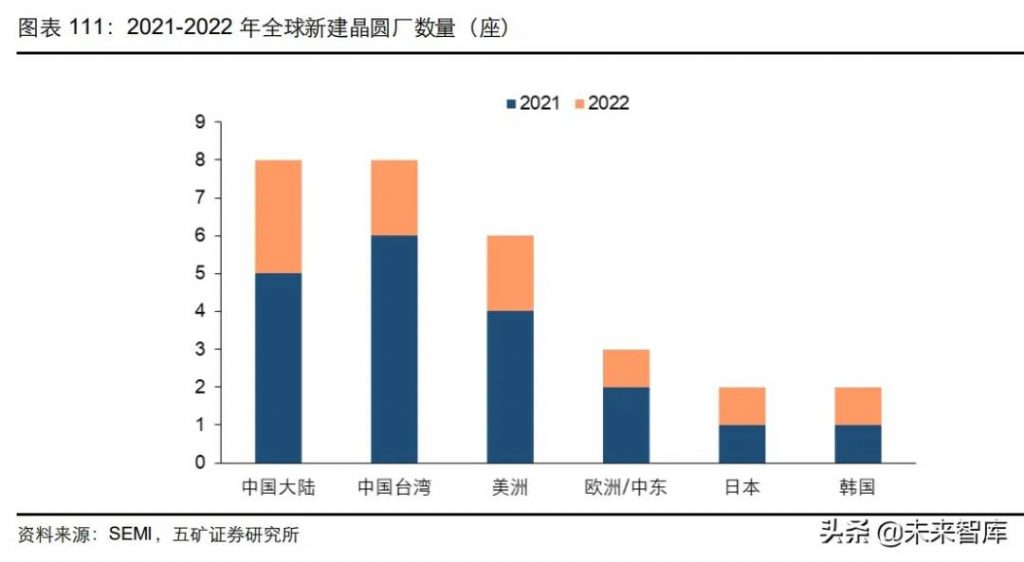

5、芯片制造各工艺步骤国内外厂商对比

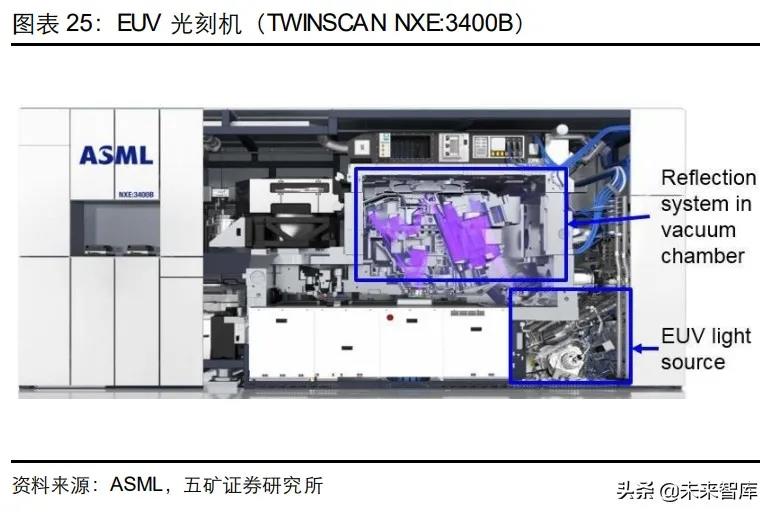

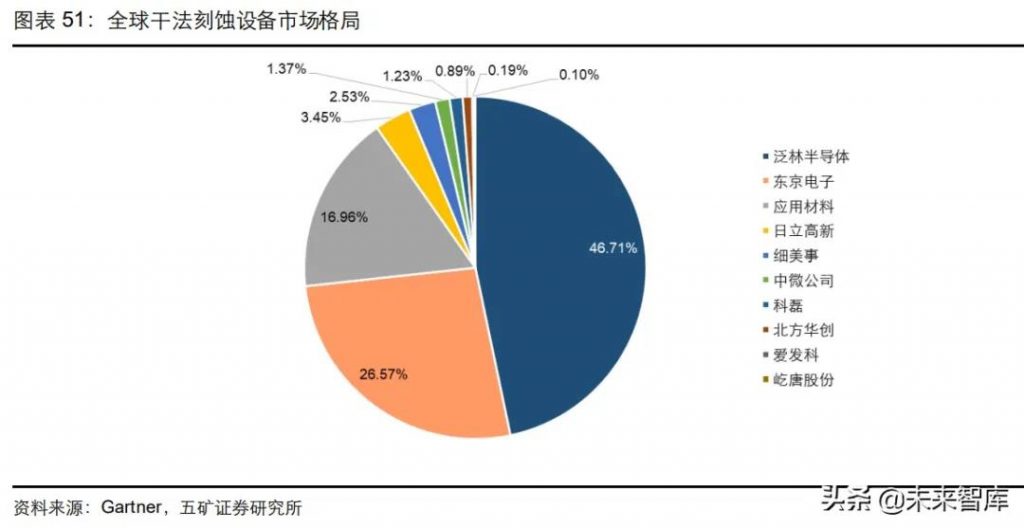

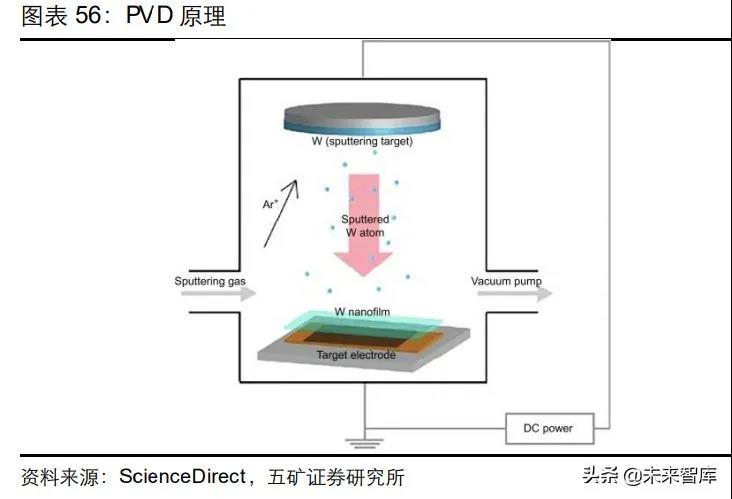

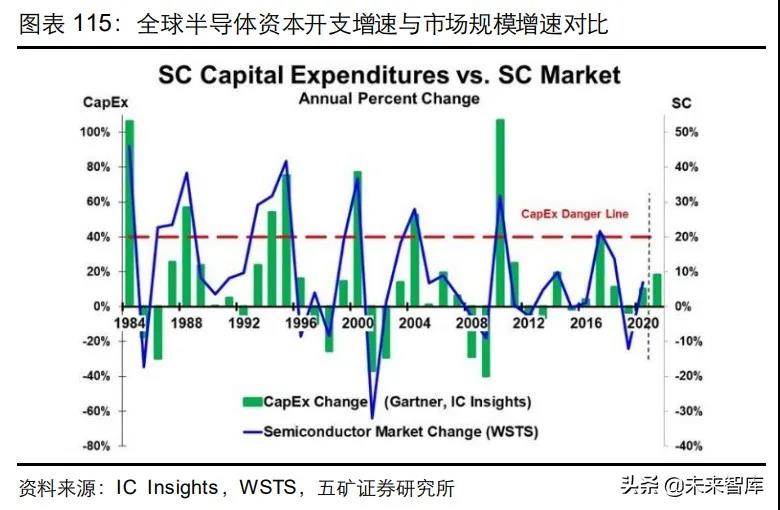

从公司角度,全球半导体设备公司中,仍然以国外公司为主,前道设备中,应用材料设备产 品线广,涉及干法刻蚀、CVD、PVD、RTP、离子注入、CMP 设备等;ASML 在光刻机领域 独树一帜,EUV 更是 100%独家供应;泛林半导体则主攻刻蚀和薄膜沉积设备;东京电子在 刻蚀、薄膜沉积、热处理、清洗以及探针台设备方面均有所建树;科磊则专注前道量测设备。后道测试设备中,爱德万和泰瑞达遥遥领先。

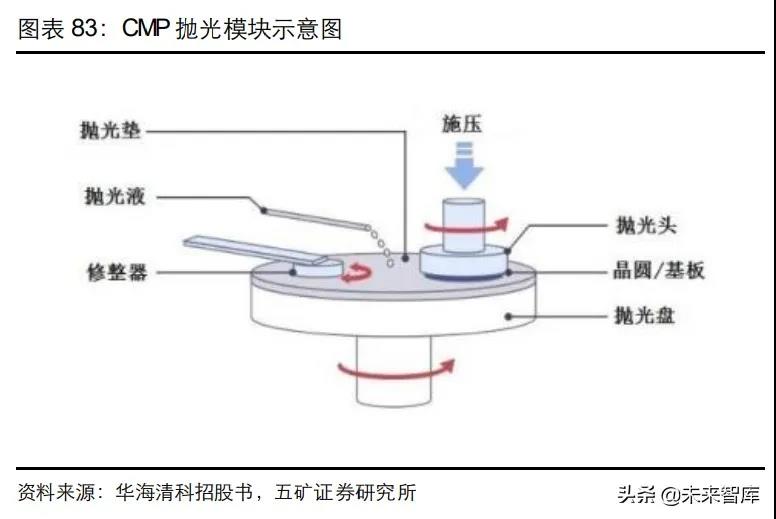

国内厂商亦在奋起直追,北方华创产品线丰富, 涉及刻蚀、薄膜沉积、热处理和清洗等设备;中微公司刻蚀机处于国际领先地位,5nm 刻蚀 机已实现出货,同时涉及 MOCVD,并参股布局前道量测和 ALD 设备商,产品线布局日益完 善,前景十分广阔;上海微电子 90nm 光刻机已经出货,有望在 2021-2022 年实现国产 28nm 光刻机量产;盛美股份专注清洗设备;晶盛机电在硅片生长和加工设备方面国内领先;芯源 微则在涂胶显影领域国内领先;华海清科专注 CMP 设备;万业企业(凯世通)已经开始布 局集成电路用离子注入机;精测电子子公司上海精测在前道量测和后道测试均衡布局;长川 科技在后道测试设备全布局;华峰测控则专注模拟测试机。

从半导体工艺工序角度,硅片制造设备主要有德国 PVA TePla AG、美国 Kayex 等,国内主 要有晶盛机电;前道设备中,最重要的光刻、刻蚀、薄膜沉积设备基本被阿斯麦、应用材料、 泛林半导体、东京电子等美国、荷兰、日本厂商垄断,国内厂商中微公司、北方华创、芯源 微、拓荆科技、屹唐股份、上海微电子在各细分领域有所斩获;其余的热处理、离子注入、 CMP、清洗、量测设备等同样被应用材料、泛林半导体、东京电子、先域、荏原机械、迪恩 士、科磊等美国、日本、荷兰公司主导,国内厂商亦有布局,包括中电科(中科信)、万业企 业(凯世通)、华海清科、盛美股份、至纯科技、精测电子(上海精测)等。

后道设备中,封 装设备厂商主要有 Besi、ASM 太平洋科技等,国内中电科 45 所有所突破;测试设备则被爱 德万、泰瑞达、科休、东京精密、东京电子等企业垄断,国内长川科技实现测试机、探针台、 分选机全布局,华峰测控则在模拟测试机领域国内领先。总体而言,半导体设备国产化率普 遍不高,除了去胶设备近 70%,清洗设备 22%,其余基本均在 20%以下,光刻机领域低于 1%,半导体设备国产化率整体不足 20%,未来国产替代提升空间大。