- 中华人民共和国工业和信息化部

- 中华人民共和国国家发展和改革委员会

- 中华人民共和国科学技术部

- 中华人民共和国国家统计局

- 中华人民共和国海关总署

- 中华人民共和国国家知识产权局

- 国家软件与集成电路促进中心

- 中华LED在线

- 中华显示网

- 《国际光电与显示》

- 韩国三星半导体集团

- 美国英特尔半导体研究集团

- 深圳市平板显示行业协会

- 深圳市平板显示行业协会触摸屏分会

- 中国半导体行业协会

- 上海市集成电路行业协会

- 广州市半导体行业协会

- 深圳市半导体行业协会

- 微信公众号二维码:

前言:Si 是应用最广泛的半导体材料,但无法突破高温、高功率、高频等瓶颈。二元系化合物半导体材料GaAs/GaN/SiC 具备高功率密度、低能耗、抗高温、高发光效率等特性,能弥补 Si 材料的不足,在射频、功率器件、光电子及国防军工等应用领域优势显著。

本文全面介绍了GaAs/GaN/SiC的技术优势和在5G、新能源汽车等各个新兴领域的应用。

常用的半导体材料分为元素半导体和化合物半导体。元素半导体是由单一元素制成的半导体材料。主要有硅、锗、硒等,以硅、锗应用最广。化合物半导体分为二元系、三元系、多元系和有机化合物半导体。二元系化合物半导体有Ⅲ-Ⅴ族(如砷化镓、磷化镓、碳化硅等)。

硅(Si)是较早且也是应用最为广泛的半导体材料。最早半导体晶体管采用的是锗(Ge)基材料, 但是由于 Ge 储量少、提纯难度大等原因,逐步被 Si 所替代。Si 因为储量丰富、技术成熟、成本 低等特点,成为应用最广的半导体材料,目前广泛被应用在各类分立器件和集成电路、电子信息网络工程等领域,但是在高频、高温、高压、光学等应用领域,二元系化合物半导体材料则更具优势。

二元系化合物半导体材料 GaAs/GaN/SiC 具备高功率密度、低能耗、抗高温、高发光效率等特性, 在射频、功率器件、光电子及国防军工等应用领域优势显著。

GaAs 是较为重要、技术成熟度最高的化合物半导体材料之一。相比 Si,GaAs 材料具备禁带宽度 大、电子迁移率高的特性,能显著降低射频尺寸、降低功耗,也具备成本优势。相比于 GaN 和 SiC 等新兴的二元系化合物半导体材料,GaAs 技术成熟,具备较为明显的成本优势。GaAs 广泛应用在射频和光电子领域。

GaN 作为一种宽禁带半导体,因具有高功率密度、能耗低、适合高频率、支持更宽带宽等特点, 主要用于微波射频、电力电子和光电子等领域。微波射频方向主要为 5G 通信和卫星通讯等应用;电力电子包括消费电子快充、新能源汽车等应用;光电子方向主要为 LED 等领域。目前 GaN 技术仍在快速发展阶段,成本相对较高。

SiC 有较高的载流子迁移率,能够提供较高的电流密度,且耐高温、耐高压,因此常被用来做功率器件。SiC 在电压 600V 及以上的高功率领域具有优势。与 GaN 类似,SiC 技术也在快速发展阶段,成本相对较高。

GaAs/GaN/SiC 应用领域不同。GaAs 是当前应用最广泛的射频材料,被广泛应用在射频、无线通 信以及特种应用上。GaAs 应用的工作频率主要在 8G Hz 以内,适合中低功率器件,例如微基站和 手机射频材料。而高功率射频方向,GaN 具备明显优势,是 5G 宏基站的必备材料,此外,GaN作为快充材料,能显著降低充电器尺寸,并降低功耗,目前在手机快充中快速渗透。SiC 是功率器件的理想材料,尤其在耐高压方面(>600V),性能优势显著,广泛应用于新能源汽车、电力设备等领域。

SiC/GaN 技术稳步提升,产品供应迅速上量。衬底及外延方面,6 英寸 SiC 产品已实现量产,并已完成 8 英寸衬底的研发;SiC 基 GaN 外延材料 4 英寸与 6 英寸共存,Si 基 GaN 外延主流尺寸为 6 英寸,未来 6 英寸的 SiC 基 GaN 和 8 英寸的 Si 基 GaN 为主要发展趋势。

根据 CASA 报告显示,2019 年各厂家在售的各类 SiC/GaN 产品种类较 2017 年增加了 6 成,仅2019 年就新增了 321 款新品。SiC 电力电子器件已覆盖大部分应用需求,功率模块新品推出加速,2019 年推出模块新品数量占新品总数一半以上;GaN 功率器件性能逐步提升,射频器件供应上量。

SiC/GaN 器件价格持续下滑。总体来看,目前 SiC/GaN 器件成本还是远高于 Si 产品,但随着技术的进步,产品良率的提升,规模效应的增强,SiC/GaN 器件价格持续下滑。功率产品方面,以650V SiC MOSFET 为例,其产品价格从 2018 年中的 3.44 元/A 下降到 2019 年年底的 2.24 元/A。射频产品方面,RF GaN HEMT 近期降价更是显著,2019 年底平均价格较 2018 年降幅近 23%。

受益于 SiC/GaN 器件技术成熟&成本下降,SiC/GaN 器件有望加速渗透。得益于 SiC/GaN 功率产品性能的提升,其有望在新能源汽车、快充等市场中获得广泛应用,根据 Yole 预测,2023 年 SiC、GaN 电力电子器件的市场规模将分别增长至 14 亿和 3.7 亿美元,市场渗透率分别达到 3.75%和1%。GaN 射频器件在 5G 宏基站建设和国防建设的旺盛需求下,叠加 GaN 射频器件成本下降,需求有望快速放量,根据 Yole 数据预测,2023 年 GaN 射频器件需求量将达到 194.3 百万个,19- 23 年 CAGR 达到 85.8%。

GaAs 是较为成熟的二元半导体化合物材料,主要应用在射频、LED、光电子等领域,其中射频是 GaAs 下游最大的应用领域,占比为 47%。GaAs 市场总体规模较大,2018 年全球砷化镓元件市场总产值达到 89 亿美元。

受益射频和光电子需求旺盛,GaAs 有望保持持续高增长。射频端,5G 手机需要更多的 PA,对GaAs 需求有望保持稳定增长;手机 WIFI PA 和路由器 WIFI PA 对 GaAs 需求有望保持快速增长。光电子端,受益 3D 深度相机在手机端快速渗透,GaAs 激光器有望保持快速增长。根据中国产业信息网的报告,全球 GaAs 产值有望从 2018 年的 89 亿美元,增长到 2023 年的 143 亿美元,19-23 年 CAGR 为 10%。

5G 手机渗透率快速提升。手机市场正迎来 5G 换机潮,全球 2019 年 5G 手机销量为 1870 万部,渗透率约为 1.4%,GSMA 预测 5G 手机 2025 年出货量有望达到 7 亿部,渗透率达到 47%。随着国内 5G 网络部署超预期,中国 5G 用户快速提升,截止到 20 年 3 月底,中国移动 5G 用户已经超过了 3 千万,保守估计三大运营商 5G 用户已经超过了 6 千万。

5G 手机需要更多的功率放大器。4G 的射频通信需要用到 5 模 13 频,平均使用 7 颗 PA。由于 5G新增了频段(n41 2.6GHz,n77 3.5GHz 和 n79 4.8GHz),未来还需要新增 6GHz 以上高频段,同时需要继续兼容 4G、3G、2G 标准,因此 5G 手机需要更多的 PA,最多可达 16 颗,平均也有望超过 10 颗。

GaAs 在手机 PA 渗透率有望持续提升。Si CMOS PA 在输出功率、工作频率等方面的性能明显不足,难以适应 5G 时代的高频、高功率。而目前 GaN PA 技术仍然不够成熟,成本较高。GaAs PA性能优良,能满足 5G 手机 sub-6 G Hz 频段的需求,渗透率有望持续提升。

受益于手机 PA 放量,射频对 GaAs 需求有望持续增长。根据 Yole 的预测,手机 PA 对 GaAs 的 需求将从 19 年的 43.9 万片/年(等价 6 寸片),增长到 25 年的 54.2 万片/年。此外,手机 WIFI PA 和路由器 WIFI PA 消耗砷化镓晶圆的数量也呈现快速增长,有望从 19 年的 10.6 万片/年增长到 25 年 18 万片/年。受益于手机 PA 需求稳定增长、手机 WIFI PA 和路由器 WIFI PA 快速增长,射频对砷化镓需求有望保持稳定增长,整个 GaAs RF 对 6 寸砷化镓晶圆的需求将从 19 年的 74.4 万片/年增长到 25 年 94.1 万片/年,CAGR 约为 4%。

GaAs 具有直接跃迁型的能带结构,导带底和价带顶之间的光跃迁可以垂直进行,发光效率较高。GaAs 材料主要应用于制作红光及红外器件。

3D 深度相机商用全面开启。2017 年,苹果公司推出集成人脸识别结构光前置摄像头的 iPhone X,开启了 3D 深度相机在手机端的商用,该结构光的发射光源采用 GaAs 激光器(垂直腔面激光器,VCSEL)。2020 年 3 月,苹果推出配置后置 ToF 摄像头的 iPad Pro,采用相似的 VCSEL 发射光源,苹果也有望在 2020 年 9 月发布的 iPhone 上采用后置 ToF 摄像头,形成前置结构光+后置 ToF 的双 3D 深度摄像头的配置,单部手机的 VCSEL 用量有望达到 2 颗。华为、OPPO、ViVO、小米、三星等手机厂商也都有望在手机上逐步配置 ToF 摄像头,采用 VCSEL 光源。根据 Yole 的报告,2018 年 3D 摄像头出货量约为 7300 万,预计到 2023 年,将增长到 8.9 亿,CAGR 为 65%。

3D 摄像头出货量爆发性增长有望打开 GaAs 成长新空间。根据 yole 预测,光电子应用的 GaAs 晶圆出货量在 2017 年至 2023 年期间的复合年增长率(CAGR)为 37%,到 2023 年将实现 1.5 亿美元市场规模。

未来,汽车激光雷达有望为 GaAs 贡献新的增长空间。手机仅仅只是 VCSEL 的其中一个应用场景,随着智能驾驶的发展,尤其到 L4 和 L5 阶段,汽车对激光雷达的需求越来越旺盛,根据麦肯锡公司的预测,到 2030 年汽车年生产量将达到 1.15 亿台,其中将有 15%的汽车实现高级自动驾驶,并有 45%实现低级自动驾驶。在 2030 年自动驾驶用的激光雷达市场将达到 180 亿美元以上,年复合增速 51%。

GaN 器件 1990 年开始用于发光二极管中,开启了其商业化大门。作为一种宽禁带半导体,其具有禁带宽度大、击穿场强高、饱和电子迁移速率高、热导率大、介电常数小、抗辐射能力强等特性,适合制作高频、大功率、高密度集成和抗辐射的电子器件,广泛应用智能电网、高速轨道交通等电力电子领域及 5G 基站、雷达等微波射频领域。根据金智创新的数据,2017 年,国内 GaN 下游中LED、微波射频、电力电子(功率器件)应用占比分别为 70%,17%和 11%。

在电子器件领域,GaN 更适合高频、高功率、低压应用领域。在射频应用方面,相比于 GaAs 和Si,GaN 具有更高的电子饱和漂移速度和更大的禁带宽度,导通损耗较低,适用于大功率、高频的射频应用。在功率半导体应用方面,由于其在高压场景表现不如 SiC,因此主要应用在低压领域。具体来看,目前 GaN 的优势领域在 200-600V 的低压领域,而 SiC 主要应用于 600V 以上的中高压领域。

射频功放需求旺盛

当前射频功率放大器主要有三种工艺:GaAs、GaN 和基于 Si 的 LDMOS。前文所述的 GaAs 输出功率较低(一般低于 50W),主要应用于终端射频前端和微蜂窝基站建设。而 GaN 和 LDMOS 输出功率较高,主要应用于宏基站射频单元中。在 4G 基站建设中,LDMOS 器件是市场的主流。预计在 5G 建设中,GaN 器件将逐步成为宏基站应用的主流,此外,军事领域 GaN 射频市场也将维持高景气,预计 GaN 在射频功率器件应用中的占比将持续显著提升。

5G 宏基站对射频器件提出了更高的要求。5G 给基站建设带来的挑战主要有:1)更高频率和更大带宽:4G 的频率范围为 1.88GHz-2.635GHz,而 5G 的 Sub-6GHz 频段和毫米波频段的频率分别可达到 0.45GHz-6GHz 和 24.25GHz-52.6GHz,分量载波带宽可达 100MHz。2)更高功率效率的需求;3)更高功率密度的需求:根据华为,5G 基站的功率将超过 11Kw,相比于 4G 基站功率提高 68%,运营商需要大幅提高功率密度以在相同大小的空间内提供更高的功率。4)更小体积:5G Massive MIMO 和波束成形技术采用阵列天线,器件数量的大幅增加,设备小型化的需求驱动内部器件小型化。

GaN 射频器件更适用于 5G 宏基站。GaN 射频器件能很好的适应 5G 宏基站的高要求:1)传统的 LDMOS 仅在 3.5GHz 及以下表现良好,无法适应 5G 的高频率,而 GaN 适应的频率范围拓展了40Hz 甚至更高,适应了 5G 高频的需求。另外,GaN 器件更高效率、更高输出阻抗和更低寄生电容能够更容易实现带宽匹配。2)GaN 具有软压缩特性,更容易预失真和线性化,实现更高的效率。3)GaN 可以做到更高的功率密度,达到 LDMOS 器件功率密度的 4 倍左右。4)体积方面,GaN封装尺寸仅 LDMOS 的 1/4-1/7。

受益于 5G 宏基站快速放量,GaN 器件用量有望快速提升。全球主要国家如美日中韩等国都已开启 5G 商用,基站建设正处于逐步放量阶段。5G 宏基站将以 64 通道的大规模阵列天线为主,按三个扇区计算,单基站 PA 需求量将高达 192 个。根据拓墣产业研究院的预测,国内 5G 宏基站建设将于 2023 年左右达到高峰,年新增 115 万个以上,对应 PA 需求高达 2.21 亿个。随着 GaN 器件成本的下降和工艺的成熟,GaN PA 渗透率将不断提升,拓墣产业研究院估计 2019 年 5G 宏基站PA 中 GaN 占比在 50%左右,预计到 2023 年 GaN 占比将达到 80%,对应 112.6 亿元国内市场需求。

军用雷达升级驱动 GaN 射频市场快速起量。军用雷达升级体现在两个方面:一是基于 GaN 的有源电子扫描阵列(AESA)雷达系统替换原有的基于 GaAs 的 AESA 雷达系统和基于行波管(TWT)的系统。这主要是因为两个方面的原因:一方面 GaN 的高功率提高了抗干扰能力,扩大了作用距离或搜索范围;另一方面,采用 GaN 后,较小的孔径就能够形成与不采用 GaN 的较大孔径相同的作用距离和搜索范围。因此向基于 GaN 的 AESA 雷达系统升级成为趋势,各国的军队正在同时升级至 AESA 雷达和 GaN 芯片。二是 AESA 天线架构的升级,下一代 AESA 天线将在同一个射频前端组合产生不同工作模式,包括雷达、通信和电子战,这将产生更高的单片微波集成电路(MMIC)的需求,对应 GaN 的需求也将相应提升。在上述两种因素的驱动下,军用射频市场持续景气。

5G 宏基站和军事应用爆发有望推动 GaN 射频市场高速增长。根据 Qorvo 预测,全球基站和军事GaN 射频器件市场将分别从 2018 年的 2.1 亿美元和 2.0 亿美元增长到 2022 年的 13.6 亿美元和5.2 亿美元,CAGR 分别为 60%和 27%,全球 GaN 射频器件市场规模将从 2018 年的 4.3 亿美元达到 2022 年的 19.1 亿美元,CAGR 约 45%。

快充快速起量

GaN 功率器件技术优势明显:GaN 功率器件开关频率高、导通电阻小、电容小、禁带宽度大、耐高温、能量密度高、功率密度大,可在高频情况下保持高效率水平,实现更高效的快充,适合于高功率电子产品。相比较而言,传统硅器件开关速度越快,效率越低,在实现高功率充电上存在技术障碍。

GaN 可集成外围驱动,减小整体体积:传统的硅器件是垂直结构,不能集成外围驱动;GaN 功率器件是平面架构,可以集成外围驱动和控制电路,将 IC 体积做小,显著降低成本。

多款 GaN 充电器问世,产品趋势明显。OPPO 在去年 11 月成为全球首家推出 GaN 充电器的手机厂商,但其 65W 快充仅支持其自有的 SuperVOOC 快充协议,且接口为 USB-A,无法兼容大部分笔记本电脑,仅适合OPPO产品。目前已有多家充电器厂商推出了GaN充电产品。在今年CES2020展上,30 家厂商展出了 66 款 GaN 快充充电器,体积均小于传统充电器,且大部分产品均支持 PD、QC 等快充协议,配置 USB-C 接口。即将发布的 Realme X50 Pro 有望采用 65W SuperDart 超级闪充 GaN 充电器。5G 手机功耗的提高带来更强烈的快充需求,65W、甚至 100W 以上充电器有望快速普及,GaN 快充充电器有望成为市场主流。

GaN 功率半导体市场高速增长。根据 Yole,全球 GaN 功率半导体市场规模在 2018 年仅为 873 万美元,保守预测到 2024 年将超过 3.5 亿美元,18-24 年的年均复合增长率达到 85%。若按乐观的情况估计,苹果、三星、华为等手机厂商同样采用 GaN 电源适配器,预计 2024 年全球 GaN 功率半导体市场规模将超过 7.5 亿美元。我们推测,如果笔记本电脑、平板电脑、轻混电动汽车等都采用 GaN 快充,市场空间有望更大。

SiC 是一种新型半导体材料,SiC 功率器件的研发自 1970 年代便已开始,2001 年英飞凌推出了第一款 SiC 器件——300V~600V(16A)的 SiC 肖特基二极管,随后,SiC 功率器件开始了迅速的商业化发展,2007 年 SiC JFET、BJT 上市,2011 年首款 1.2kV SiC MOSFET 上市,2015 年 SiC Trench MOSFET 开始导入市场,2016 及 2017 年,3.3kV 和 6.4kV SiC 功率 MOSFET 试样出现,SiC 功率器件不断向更高压拓展。2018 年,特斯拉 Model3 首次采用 SiC 功率器件。伴随电动汽车的发展,SiC 市场来到了一个新的快速发展的阶段。

SiC 更适合高压功率器件应用,未来前景广阔。SiC 与传统的 Si 半导体相比,具有宽禁带(Si 的3 倍左右)、高击穿场强(Si 的 9 倍以上)、高热导率(Si 的 2.5 倍以上)、高工作温度(Si 的 2 倍)、高电子迁移率(Si 的 2 倍以上)的性能特征,在应用中具有电荷损失少、耐高压、高温高频性能好的特点,能够降低器件功耗、节约散热成本、小型化器件,并可用于大型高压设备。未来在汽车、工业、IT 及消费电子等多个领域的应用中有替代 Si 基器件的潜力,未来前景广阔。

未来几年中,新能源汽车及充电桩将成为 SiC 功率半导体市场快速增长的主要驱动力量。新能源汽车应用中,SiC 功率半导体相比于 Si 基器件可实现轻量化和高效率。新能源汽车系统中,应用功率半导体的组件主要包括:DC/AC 逆变器、DC/DC 转换器、电机驱动器和车载充电器(OBC)。目前,电动汽车中的功率半导体器件主要为 Si 基器件,但新兴 SiC 功率器件在性能上更具优势。在 DC/AC 逆变器的设计中,SiC 模组代替 Si 模组能够显著降低逆变器的重量和尺寸,同时做到节能,在相近的功率等级下,SiC 模组逆变器重量可降低 6kg,尺寸可降低 43%,同时开关损耗降低75%。在 DC/DC 转换器的设计中,SiC-MOSFET 替代 Si-IGBT 能够提高输入、输出电压,并且可以提高开关频率(开关频率越高,输出电容和电感越小,从而节省电路板面积)和功率密度,实现组件的小型化。此外,根据 Aachen University 的数据,在相同的输入功率下,三相 SiC DC/DC 转换器的效率要平均高出对应的单相 Si DC/DC 转换器的效率 1 个百分点左右。

SiC 功率器件轻量化、高效率、耐高温的特性有助于有效降低新能源汽车系统成本。以 2018 年特斯拉 Model 3 中首次搭载的 SiC 功率器件为例,其轻量化的特性节省了电动汽车内部空间,高效率的特性有效降低了电动汽车电池成本,耐高温(200 度也能正常工作)的特性降低了对冷却系统的要求,节约了冷却成本。虽然应用 SiC 功率器件增加了 300 美元左右的前期成本,但是以上方面的改观可节约近 2000 美元的系统成本,总体来看,采用 SiC 功率器件带来了 1700 美元以上的正收益。

受益于新能源汽车中功率半导体价值大幅提升和新能源汽车销售放量增长,车用 SiC 功率器件有望充分受益。根据英飞凌的统计,传统燃油车向新能源汽车升级大幅增加了半导体器件的价值,约从平均 355 美元增加至 695 美元,而其中半导体功率器件增幅更为显著,约从原 17 美元增长 15倍至 265 美元,为功率半导体尤其是 SiC 功率半导体带来了更大的机遇。根据英飞凌的预测,SiC器件在新能源车中的渗透率有望不断提升,将从 2020 年的 3%提升至 2025 年的 20%。根据国际能源署(IEA)的预测,在可持续发展情境下,全球电动汽车保有量将从 2019 年的 720 万辆以年均超过 36%的增速增长至 2030 年的 2.45 亿辆。在上述两种因素的作用下,预计车用 SiC 功率器件将维持旺盛的需求。

充电桩建设加速,为 SiC 功率器件市场打开了一个新的增量市场。根据国家发改委的数据,截至2019 年底,我国充电设施数量 120 多万个,与 380 多万量的新能源车保有量相比仍是短板,未来建设将持续加速,仅 2020 年就预计新建充电桩 60 万个以上。一个直流充电桩大约需要 170 个MOS,SiC 器件用在充电桩中具有高功率密度、超小体积的优势,并且支持快速充电,成为未来的发展趋势。根据 CASA 测算,2018 年充电桩中 SiC 功率器件的渗透率仅有 10%左右。未来 SiC 在充电桩中渗透率提升叠加充电桩建设加速,充电桩市场有望为 SiC 功率器件带来显著市场增量。

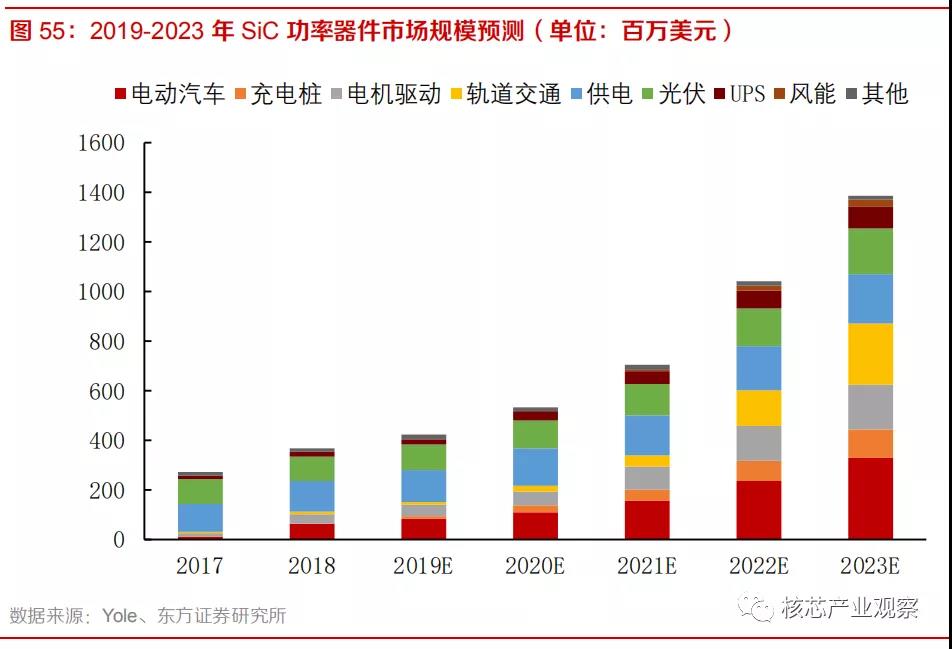

受益于新能源汽车及充电桩建设的推动,SiC 功率器件市场将持续高速增长。根据 Yole 的预测,全球电动汽车和充电桩 SiC 功率器件市场规模将从 2018 年的 0.65 亿美元增长至 2023 年的 4.4 亿美元以上,CAGR 约 46%。除此之外,轨道交通、供电、电机驱动等领域也将保持较快的增速。总体来看,全球 SiC 功率器件市场规模将从 2018 年的 3.7 亿美元增长至 2023 年的近 14 亿美元,CAGR 超过 30%。