- 中华人民共和国工业和信息化部

- 中华人民共和国国家发展和改革委员会

- 中华人民共和国科学技术部

- 中华人民共和国国家统计局

- 中华人民共和国海关总署

- 中华人民共和国国家知识产权局

- 国家软件与集成电路促进中心

- 中华LED在线

- 中华显示网

- 《国际光电与显示》

- 韩国三星半导体集团

- 美国英特尔半导体研究集团

- 深圳市平板显示行业协会

- 深圳市平板显示行业协会触摸屏分会

- 中国半导体行业协会

- 上海市集成电路行业协会

- 广州市半导体行业协会

- 深圳市半导体行业协会

- 微信公众号二维码:

一、2007 跟随行情——产业处于萌芽状态

政策鼓励发展 IC 产业,是与软件并列一起发布政策,排序位于软件的后面。“鼓励” 二字,说明政府对发展集成电路是开始重视,没有具体目标,半导体产业处于萌芽 期。2007 年是半导体公司成立高峰期,还不足以成为资本市场的主导行情。当时 成立的公司,为后续的半导体行情埋下了希望的种子。

二、2015 预演行情——产业酝酿大发展

国家层面政策目标明确,到 2020 年 16/14nm 制造工艺实现规模量产。并指出要 借助资本市场发展半导体,第一,与以往以直接补贴企业和科研机构研发费用、税 收优惠等为主不同。这次的政策强化企业主体地位,开始从税收和研发补贴上升到 利用资本市场各种投资工具为企业服务。第二, 扩大范围。扶持半导体全产业链。国家的“大基金”带动了社会资金投入半导体产业,同时激发了半导体企业之间的 整合。2014/2015 年的半导体产业处于酝酿的时期,为 2019 年开启的行情做好了 铺垫。

三、2019 超越大盘行情——产业兑现大发展

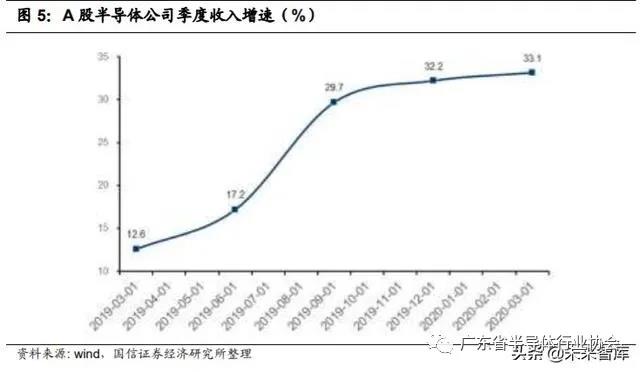

前期产业政策目标逐步达成,已经完成《纲要》提出的实现 14/16nm 量产目标。2018 年的贸易战为半导体行情点火,为 2019 年半导体行情加速释放业绩、夯实 基本面。2019 年国产化替代已经是国内半导体市场增长的主要推动力。基本面表 现是,从 2019Q1 开始半导体上市公司季度收入增速逐步提高。

四、全球半导体周期向上,支撑半导体大行情

第一,全球半导体季度规模增速回正,2020Q1 增长 4.5%。第二,工艺技术进入 FinFET 主导的 7nm 及以下新周期。

五、国内基本面强劲,支持半导体引领科技行情

过去 15 年 IC 产业复合增速 19%,远大于信息传输、软件和信息技术服务业的复 合增速 15%。无论是短期的单年增速还是长期的复合增速,集成电路产业都胜过 整个科技产业。

两次蓄力后,半导体开始跑赢大盘

自从 A 股成立以来,经过 3 次大行情。

第一次,跟随——2006/2007 年,半导体指数跟随大盘指数上涨。第二次,齐 平——2014/2015 年,半导体指数与大盘指数齐平。第三次,超越——2019~ 至今,半导体指数跑赢大盘。

2006/2007 年的是传统行业的行情,2014/2015 年是科技行业的预演,或者说 是“讲故事”。2019 年至今是半导体行业的兑现,兑现目标、兑现业绩。半导 体指数超越上证指数背后的逻辑是半导体产业大发展。

国内半导体产业支持半导体行情

半导体指数的行情有实业支持,国内 IC 产业从 2002 年的 268 亿元增长到 2019 年的 7562 亿元,17 年增长 28 倍,CAGR 为 22%,远超 GDP 增速。

政策鼓励发展集成电路

1999 年在专家对国内芯片企业支持力度的提议下,当时的国家经贸委政策司与 信息产业部组成联合小组,并起草了相关芯片企业优惠政策条款,这些条款最 终在 2000 年 6 月形成了《鼓励软件产业和集成电路产业发展的若干政策》,也 就是所谓的“18 号文”。

2000 年 18 号文件是鼓励发展软件和集成电路产业,是与软件并列一起发布政 策,排序位于软件的后面,文件中着重写的是软件产业而不是集成电路。

当时的文件名称是——《国务院关于印发鼓励软件产业和集成电路产业发展若 干政策的通知》,从此也可以看出,“鼓励”二字,说明政府对发展集成电路是 开始重视,是一种萌芽状态。

没有目标,支持力度一般

18 号文件对国产集成电路的目标较低,且没有具体目标。只有一句话:“国产 集成电路产品能够满足国内市场大部分需求,并有一定数量的出口,同时进一 步缩小与发达国家在开发和生产技术上的差距”。

支持力度主要体现在退税:“对增值税一般纳税人销售其自产的集成电路产品 (含单晶硅片),2010 年前按 17%的法定税率征收增值税,对实际税负超过 6% 的部分即征即退,由企业用于研究开发新的集成电路和扩大再生产。”

半导体产业处于萌芽期

2007 年的半导体产业处于萌芽期,好多公司刚刚成立,还不足以成为资本市场 的主导行情。

特别是现阶段市值最大的几家半导体公司都是 2007 年左右成立,当时成立的 公司,为后续的半导体行情埋下了希望的种子。

明确目标并上升到国家层面

此阶段是酝酿、预演,国家层面对集成电路发展提出目标,提升产业和资本市 场信心。

2014 年 6 月 24 日工信部发布《国家集成电路产业发展推进纲要》,此纲要是 2000 年 18 号文和 2011 年 4 号文的升级版,政府对集成电路产业的最重要扶 持政策提升至国家战略层面,成立国家集成电路产业发展领导小组,强化顶层 设计,并设计国家产业投资基金。

其中提出目标有:

《纲要》提出,到 2020 年集成电路产业与国际先进水平的差距逐步缩小, 全行业销售收入年均增速超过 20%,企业可持续发展能力大幅增强。移动 智能终端、网络通信、云计算、物联网、大数据等重点领域集成电路设计 技术达到国际领先水平,产业生态体系初步形成。

《纲要》提出,到 2020 年 16/14nm 制造工艺实现规模量产,封装测试技 术达到国际领先水平,关键装备和材料进入国际采购体系,基本建成技术 先进、安全可靠的集成电路产业体系。

《纲要》提出,到 2030 年,集成电路产业链主要环节达到国际先进水平, 一批企业进入国际第一梯队,实现跨越发展。

要借助资本市场发展半导体

在《国家集成电路产业发展推进纲要》中明确指出:支持集成电路企业在境内 外上市融资、发行各类债务融资工具以及依托全国中小企业股份转让系统加快 发展。鼓励发展贷款保证保险和信用保险业务,探索开发适合集成电路产业发 展的保险产品和服务。

第一, 与以往以直接补贴企业和科研机构研发费用、税收优惠等为主不同。这 次的政策强化企业主体地位,开始从税收和研发补贴上升到利用资本市 场各种投资工具为企业服务,例如产业基金、兼并重组,融资工具等。

第二, 扩大范围。扶持半导体全产业链,从设计、制造、封装测试到关键材料 和设备,并设置具体目标和任务,以及全面的保障政策。

大基金带动资本运作

期间,最典型的事件是成立“大基金”,国家的“大基金”带动了社会资金投入 半导体产业,同时激发了和半导体企业之间的整合。

2014 年 10 月 14 日,工信部办公厅宣布国家集成电路产业投资基金已经于 9 月 24 日正式设立。2019 年 10 月 22 日,又成立大“大基金二期”。

一般情况下,并购整合的效果会在 3~5 年以后体现出来。2014 年底成立大基金, 2015 年正式开始运作,“大基金”对产业的正面影响,在 3~5 年后正好是 2019~2020 年正式体现,刚好和 2019 年开始至今的半导体行情吻合。

所以说,2014~2015 年的半导体产业处于酝酿的时期,二级市场的表现好于 2006~2007 年,同时,为 2019 年开启的行情做好了铺垫。

前期产业目标逐步达成

2019 年 Q4,已经完成《纲要》提出的实现 14/16nm 量产目标。中芯国际在 2019 年 Q4 财报公布,14nm 收入贡献占比达到 1%,实现历史性的突破。

2018 年的贸易战为半导体行情点火

2014~2015 年开始的半导体产业投融资到 2018 年的时候,已经进入收获期, 正在为 2019 年的行情蓄力。而当时美国的贸易战为半导体行情点火,为 2019 年的半导体行情加速业绩释放、基本面夯实。

国产化为半导体行情添火加油

2018 年的贸易战是行情启动,2019 年是行情加速。国产化替代已经是国内半 导体市场增长的主要推动力。基本面表现是,从 2019Q1 开始半导体上市公司 季度收入增速逐步提高。

国内半导体代工龙头中芯国际也受益半导体国产替代,从 2019Q1 开始,收入 增速和毛利率均呈现上升趋势。

销售周期向上

半导体产业的周期性在不同时间段呈现不同的周期长度,周期波动性呈现减弱 趋势。一是需求端向多样化发展,半导体的需求经历了个人电脑、手机驱动之 后,目前进入 IOT 时代,很难有手机这种单品出货量达到 14 亿的终端。需求 端开始从单一的计算机/手机向其他 IOT 硬件扩展,单一品种的智能终端变化不 足以引起半导体周期变化。二是供给端趋于集中。半导体产业模式从 IDM 转向 Fabless 之后,半导体制造环节集中度提升。2000 年以前,全球半导体模式主 要是设计、制造、封装测试全做的 IDM 模式,例如 1998 年半导体行业 IDM 模 式市场份额达到 92%,有 Intel、IBM、三星、AMD、infineon、东芝、ST、NXP、 TI 等,在 IDM 半导体从主导行业产能供给的模式下,IDM 的产能调节会影响半 导体市场的供给,众多 IDM 半导体厂的产能调节出现共振,同上同下,周期波 动剧烈且持续时间长的概率较高。所以,在 2000 年之前半导体产业呈现 5~6 年的周期。

2000 年互联网泡沫破灭之后,全球科技公司陷入低谷,重资产的 IDM 模式厂 商没有能力持续承担大量的资本开支,众多 IDM 厂商剥离制造业务,转型只做 设计的 Fabless 模式,剥离的制造业务重组或兼并成新的独立公司专做 Foundry 模式的代工,由于半导体制造业具有规模经济性特征,适合大规模生产,也造 就了代工之王台积电。代工模式下晶圆厂的供给产能开始集中,供给产能集中 到少数几家企业之后,周期波动减少至 2~3 年,库存主导半导体周期。

最近 10 年全球半导体经历 2 波周期,目前正在经历第三个周期。分别是 2010Q1~2014Q3 的 17 个季度周期,2014Q3~2017Q2 的 14 个季度周期, 2017Q3 至今的第三个周期的下降周期已经持续 9 个季度,前两个周期下降时 间是 6 个季度、11 个季度。

2020Q1 同比增速已经回正,2020 年 Q1 全球半导体销售同比增长 4.5%,达 到 1046 亿美元。

如果没有疫情影响,未来半导体市场销售额将全面复苏,标志着新周期的开始。考虑疫情影响,未来几个季销售额增速可能放缓或负增长,但是疫情过后,全 球半导体市场将正式进入新增长周期。

从全球半导体销售额月度增速看,2020 年 2 月增速已经回到正增长,2020 年 2 月、3 月、4 月 5 月的增速分别为 5%、6.9%、6.1%、5.8%。未来受到疫情影响, 可能回暖速度放缓,但回暖趋势不变。

工艺技术进入新周期

世界集成电路产业形成于 20 世纪 70 年代初期,集成电路发明至今,制造工艺 每 10 年有一次创新。因为集成电路产品研发一般要经过开发手段选择、确定基 本工艺、工艺改进、用户认证、批量生产到生产高峰几个必要阶段,这一过程 大约也需要 10 年左右。

集成电路的关键工艺是光刻曝光和刻蚀,光刻技术代表半导体制造进展。

1975~1985 年,集成电路加工工艺最小尺寸大于 1 微米,故主流光刻技术 采用波长为 436nm(约 0.5μm),称为 g 线的紫外光源即可满足工艺需求。

1986~1995 年,加工尺寸缩小到 1~0.35μm,光源随之变为 i 线,波长缩 短到 365nm(光刻机套刻精度 120nm)。

1996~2005 年,主流光刻技术的光源为波长 248nm 的准分子激光(光源为 KrF),光刻机套刻精度达到 90nm.

2006~2015 年,波长为 193nm 的 ArF 成为光刻主流技术,满足 14nm 技术节点的加工需求。

2016~2025 年,波长为 13.5nm 的极紫外光刻机 EUV,将引领新的工艺技 术周期。

工艺技术进入新阶段,对半导体产业有两种推动力:

一是创造新需求,在最先进的工艺 7nm、5nm、3nm 有新的产品需求,例如手 机 SOC、CPU、高速运算 ASIC、ADAS 等。二是各类产品工艺各向前提升一 代,例如 28nm 的向 14nm 更换,90nm 向 55nm 更换,工艺换成更先进的工 艺,产品的性能肯定会提升,产品性能提升,又会吸引更多应用。

半导体增速超全部科技产业

股市行情的最大基本面是增速,集成电路的增速能够支撑引领科技行情。从历 年行业增速看,国内集成电路产业增速远超整个科技产业(信息传输、软件和 信息技术服务业)。

2004~2019 年,集成电路产业复合增速 19%,远大于信息传输、软件和信息技 术服务业的复合增速 15%。所以,无论是短期的单年增速还是长期的复合增速, 集成电路产业都胜过整个科技产业。

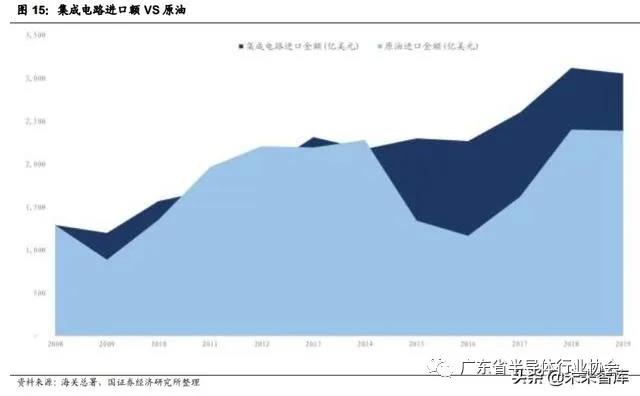

进口额远超原油,自给率不到 10%

2019 年中国集成电路进口额 3055 亿美元,原油进口额 2387 亿美元,并且集 成电路进口额还在持续增长。

过去 10 年集成电路进口额扩大 2.4 倍,原油进口额扩大 1.8 倍。

过去 5 年集成电路进口额扩大 1.4 倍,原油进口额扩大 1.05 倍。

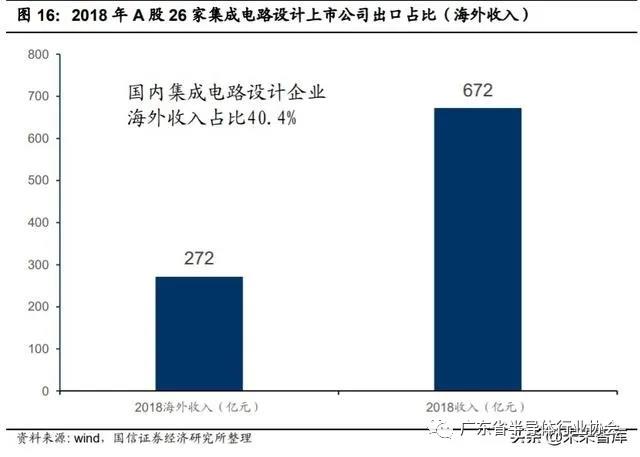

2019 年全国进口集成电路 3055 亿美元,而 2018 年中国集成电路设计产业收 入只有 2519 亿元人民币(含出口)。按照申万一级行业目录中的电子行业—— 半导体——集成电路,此分类中的 26 家集成电路设计公司为样本,26 家集成 电路公司的 2018 年合计海外收入占比为 40.4%。

上述 26 家上市集成电路设计企业出口比例 40.4%,我们假设全部中国集成电路 设计企业的出口比例为 30%,内销为 70%。

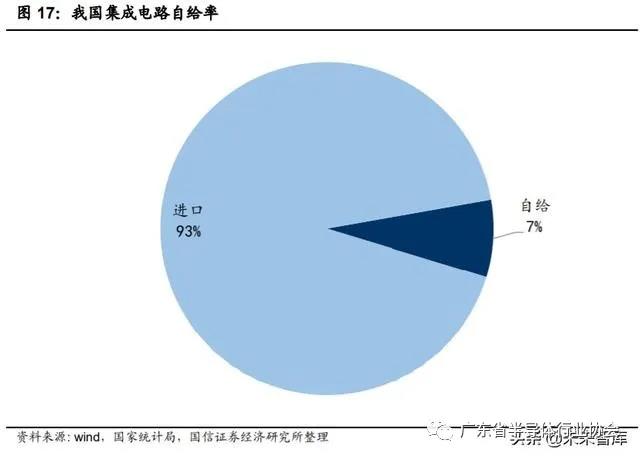

按照上述出口比例,2018 年中国集成电路设计产业收入中只有 1763 亿元(251 亿美元)销售给国内,而 2018 年中国集成电路进口额 3121 亿美元,是国内自 给的 12.3 倍。

所以,我们可以得出结论,假如国内芯片设计公司的供给,能替代巨额进口的 需求,那么国内芯片设计公司的市场还有超过 10 倍的空间。

关键芯片国产化空间更大

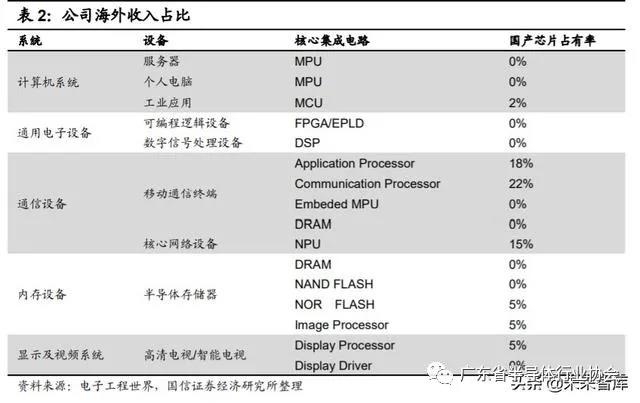

具体到核心芯片领域,国产自给率更低,甚至为零。

中国市场占比超过三分之一

从芯片需求看,亚太地区占 60%的市场需求,一是因为日本、韩国、中国大陆、 中国台湾地区拥有众多 IC 下游产业,是全球工厂;二是亚太地区人口众多,电 子设备市场需求大。

全球半导体销售市场中,中国市场占比逐渐提升,到 2018 年中国市场占全球 半导体销售额的 33.8%。

随着中国市场占比逐渐提升,中国本土设计企业的市场空间会越来越大。